「 収益不動産オーナー向け対策プラン 」

自宅だけでなく賃貸アパート等の収益不動産を所有している方向けのプランです。収益不動産を所有している高齢者の方が、もし認知症等で判断能力がなくなってしまったら、アパートの賃貸管理や売却処分、大規模修繕、建替え等ができなくなりますので、日常の管理にも支障が生じ、相続税対策もできなくなります。また、遺言を作っていない場合は、相続税の申告期限内(相続開始後10カ月以内)に法定相続人間で誰が何を相続するか遺産分割協議をまとめる必要があります。親が元気なうちに子どもとの間で信託契約を締結し、財産の名義を子どもに変更することで、信託契約後の財産管理を受託者である子どもが行うことができます。

不動産オーナーのための「民事信託」

アパート等の収益不動産を所有している方にとって、「認知症」や「相続」といったリスクは、所有不動産の管理・運用に大きな影響を及ぼします。とくに賃貸経営や売却、リフォームなどの契約行為は、所有者本人の判断能力が低下すると進められなくなるケースが多く見られます。

こうしたリスクへの有効な備えの一つが「家族信託」です。

ここでは、不動産オーナーの方に向けて、家族信託の基礎と活用方法をご紹介します。

1.認知症と不動産オーナーのリスク

高齢化が進む中、不動産オーナーが認知症になると、次のような契約や取引ができなくなります。

- 管理会社との管理委託契約、修繕・リフォーム契約

- 賃貸借契約や更新契約、賃料条件交渉

- 不動産の売買・担保設定

- 銀行との融資契約、リフォーム資金の借入

- 保険契約の更新や資産運用

これらはオーナー自身の生活基盤や資産価値を守るうえで重要な契約行為ですが、認知症の発症により「意思能力がない」と判断されると、一切進められなくなります。

2.家族信託とは?

家族信託とは、信頼できる家族などに財産の管理・処分を任せる仕組みです。

例えば、不動産オーナーである「父(委託者)」が、息子に「受託者」として財産管理を託すことで、将来本人が判断できなくなっても、受託者が適切に管理・売却・運用を行えるようになります。

オーナー自身は「受益者」として、不動産からの収益や利益を受け続けることができます。

つまり、「財産を守りながら、管理をバトンタッチする仕組み」が家族信託なのです。

3.家族信託のメリット

認知症対策

判断能力が低下しても、スムーズに財産の管理・売却が可能。

柔軟な契約設計

誰に財産を託すか、どんなルールで管理するかを自由に決められる。

相続対策として活用可能

将来の相続を見据え、承継の仕組みを信託契約内で定めておける。

成年後見制度との比較

成年後見は裁判所の監督下で画一的に管理されますが、家族信託は本人の希望を反映させやすい点が特徴です。

4.成年後見制度との違い

成年後見制度は「判断能力を失った後」に利用する制度ですが、自由度は低く、裁判所の監督が入るため柔軟な対応は難しい側面があります。

一方、家族信託は「元気なうち」に契約を結び、将来に備える制度です。対象となる財産や、託す相手、管理方法も自由に設計できるため、オーナーにとって実務上のメリットが大きい仕組みです。

5.家族信託が適しているケース

- 不動産を複数所有し、賃貸経営を行っている方

- 将来の認知症リスクに備えたい方

- 相続対策として、不動産の承継方法を指定しておきたい方

- 賃貸経営を家族に徐々に引き継ぎたい方

6.まとめ

不動産オーナーにとって、民事信託は「資産を守る」だけでなく「スムーズに承継する」ための強力な手段です。

「将来に備えて今から準備しておきたい」

「家族に負担をかけずに不動産を守りたい」

そんな方にこそ、家族信託はおすすめの制度です。

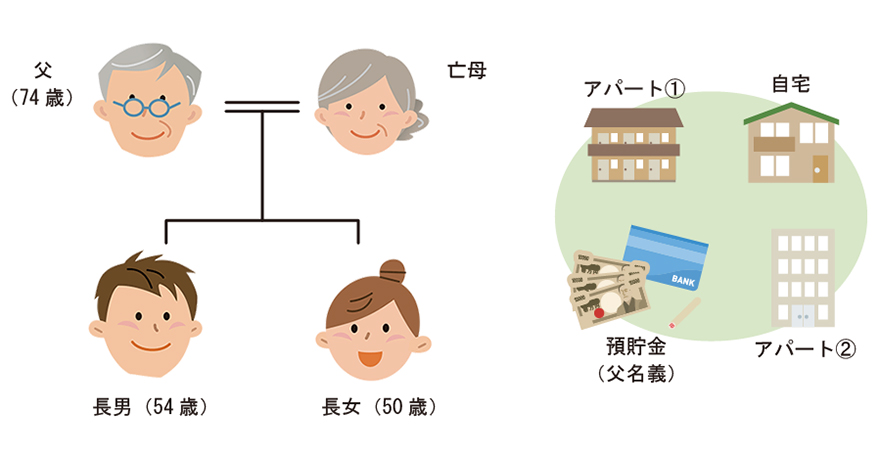

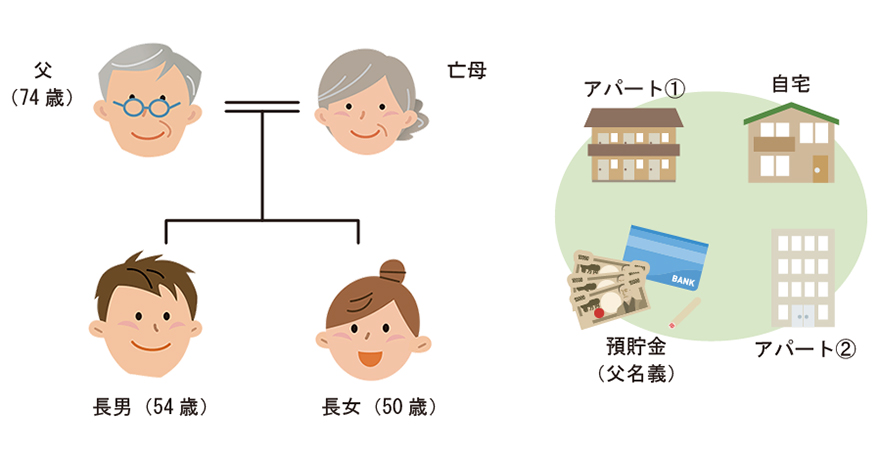

相談内容

私は賃貸アパートを2棟所有しています。妻は昨年他界し、今は長男(54歳)と2人で暮らしています。長女(50歳)は結婚して近くに家を建てて住んでいます。今まで賃貸アパートの管理は私がしてきましたが、私も76歳になり自分で行うことがしんどくなってきました。自宅は同居している長男に、アパートの2棟のうち1棟(アパート①)は長男に、もう1棟(アパート②)は長女に相続させたいと考えています。

親族関係

対策

長男が相続予定の自宅とアパート①については長男を受託者、長女が相続予定のアパート②については長女を受託者、委託者と受益者を父とする信託契約を2本締結することにしました。委託者と受益者が父なので、不動産取得税、贈与税、譲渡所得税等は発生しません。当面の間はアパート①については父と長男、アパート②については父と長女とで共同で管理を行うことにし、将来もし父の判断能力がなくなった場合は、長男と長女がそれぞれ単独で財産管理処分権限を持っていることから、入居時の賃貸借契約や大規模修繕、建替え、売却を行うことも可能です。

また、信託契約の中で、誰がどの物件を相続するのかについて残余財産の帰属先も定めておくことができますので、別途遺言書を作成したり、相続発生後に遺産分割協議をしなくても、信託契約書に定めた通りに財産を相続させることができます。

信託スキーム

信託契約①

| 委託者 | 父 |

| 受託者 | 長男 |

| 受益者 | 父 |

| 信託財産 | 自宅とアパート①、現金 |

| 終了事由 | 父の死亡 |

| 帰属権利者 | 長男 |

信託契約②

| 委託者 | 父 |

| 受託者 | 長女 |

| 受益者 | 父 |

| 信託財産 | アパート②、現金 |

| 終了事由 | 父の死亡 |

| 帰属権利者 | 長女 |